公司业务分部主要有煤炭、煤化工、煤矿装备、金融以及包括发电、铝加工、设备及配件进口、招投标服务和铁路运输等在内的其他业务分部,涉及的主要行业有煤炭、煤化工、煤矿装备制造等。

从煤炭行业来看,上半年主要产煤省区和煤炭企业扎实推进煤炭保供工作,在安全监管不断加码的形势下,全力稳产稳供,规模以上企业原煤产量22.7亿吨、同比下降1.7%;煤炭进口量持续高速增长,1-6月进口煤炭2.5亿吨、同比增长12.5%,有效对冲了部分主产区减量带来的供应缺口;煤炭中长期合同兑现良好,相关监管措施不断完善;受国内有效需求不足、部分行业产能过剩以及社会预期偏弱等宏观因素影响,上半年煤炭需求同比小幅下降,各环节库存有所升高,煤炭价格整体震荡偏弱。

从煤化工行业来看,上半年国内化工产品价格整体稳定,产量和消费量稳步增长。全国尿素产量3,234万吨,同比增长8.8%;表观消费量3,224万吨,同比增长12.3%。在国家化肥保供稳价政策指引下,国内尿素价格回落,但尿素生产企业盈利情况仍较好。2024年上半年全国聚烯烃产量3,047万吨,同比增长6.2%;表观消费量3,644万吨,同比增长5.0%;国内聚烯烃新增产能140万吨,但行业装置检修增加,新产能投产延迟,市场价格企稳回升,生产企业盈利水平略有好转。

从煤矿装备制造行业来看,行业总体规模持续平稳发展,行业集中度不断提高,基本形成“2高5重”产业格局。2024年3月13日国务院印发《推动大规模设备更新和消费品以旧换新行动方案》,国务院国资委也召开中央企业大规模设备更新工作推进会,标志着聚焦设备更新、以旧换新、循环利用、标准升级四大关键行动的新一轮设备更新行动正式启动,将加速推动煤炭生产企业高端设备更新,为煤矿装备制造行业带来新的市场空间,也对煤矿装备制造企业引入先进技术和设备,淘汰落后产能,推动高端化、数字化、绿色化、智能化发展,进一步提升企业生产效率和产品质量,推动自身产业升级提供了机遇。

上半年,公司持续加大优质产能释放力度,加快推进新建煤矿达产稳产,努力增加优质煤炭供给,全力以赴保障煤炭能源供应。大海则煤矿、东露天煤矿等优质产能矿井积极发挥核增产能优势,其他矿井科学安排检修、加强生产接续,努力稳定产量,公司完成商品煤产量6,650万吨,同比基本持平。原煤工效34.7吨/工,保持行业领先水平。截至报告期末,公司累计已有13处煤矿通过智能化煤矿验收,共建成智能化采煤工作面66个,智能化掘进工作面43个,煤矿安全保障水平和高效生产能力持续提升不朽情缘官方网站。

上半年,公司深入贯彻落实国家能源保供决策部署,持续推进煤炭大营销管理和能源保供体系建设,强化产销协同,加强电煤中长期合同管理,坚决执行电煤价格机制,全力保供稳价。加大煤炭市场开拓,积极调整营销策略,优化资源流向和市场布局,精准把握市场变化,有力应对市场下行冲击,努力稳销增销。加强贸易合规管理,严格合规开展煤炭贸易业务。上半年,完成商品煤销量13,355万吨,同比下降8.9%,其中自产商品煤销量6,619万吨,同比增长2.1%。

上半年,公司以安全生产、减污降碳、绿色发展为核心目标,以技术监督为抓手,强化生产基础管理,狠抓节能降耗和异常工况管控,大力开展装置运行状态评估,稳步推进标准作业程序执行,有效控制非计划停车,持续保持煤化工装置“安稳长满优”运行。受甲醇装置计划大修等因素影响,上半年完成主要煤化工产品产量292.7万吨,同比下降2.5%。持续加强科技创新,优化催化剂更换模式,开发多通道新型烧嘴,提高气化炉在线率,投运智能化生产辅助系统,不断提升煤化工企业生产效率,加快发展新质生产力步伐。

公司不断提升大营销管理效能,持续优化物流方式和网络布局,强化产销协同和区域协同,煤化工产品实现全产全销。上半年,主要煤化工产品销量308.3万吨,同比下降4.0%。贯彻落实国家化肥保供稳价有关要求,化肥产品全部供应国内市场,积极参与国家化肥商业储备,彰显央企责任担当。积极应对聚烯烃行业竞争加剧的局面,深入践行差异化和定制化营销战略,增强创效能力,建立滚动库存,保证产品不间断供应市场。加大煤化工副产品的新客户开发,创新营销模式,强化库存管理,产销运衔接更为紧密。

上半年,公司积极抢抓市场订单,科学高效组织生产,全力降本提质增效,通过转型升级、深化改革、科技创新,生产经营保持良好态势,经济效益和发展质量实现“双提升”,煤矿装备产品高端化、智能化、数字化发展成效显著。上半年累计完成煤矿装备产值53.7亿元,同比下降9.1%,剔除合并范围变化影响后同比增长7.4%。积极建设全生命周期服务体系,深挖市场需求,抢抓优质订单,积极增加有效合同储备,累计签订合同额达135.44亿元,主导产品中的中高端订单占比保持在84%左右。

上半年,公司立足煤炭全产业链和新能源产业发展,持续发挥资金精益管理和金融科技创新两大内核优势,持续提升价值创造能力,进一步强化风险管控体系建设,积极承担司库建设运营管理使命;积极克服利率下行等外部压力,不断加强存款业务管理,及时动态优化调整同业存款配置策略,不断加大信贷支持力度,优化信贷资金资源配置,服务集团产业结构调整。报告期末,吸收存款规模达934.0亿元,同比增长3.8%;存放同业规模达780.5亿元,同比增长6.1%;自营贷款规模达234.2亿元,同比增长32.8%。

公司围绕发挥煤电化产业链优势,深入推进区域一体化管理,不断优化区域产业结构,实现各业务板块协同发展,提升整体竞争力和抗风险能力。上半年,公司生产煤炭内部自用602万吨。煤矿装备业务实现内部产品销售及服务收入6.6亿元,占该业务分部总销售收入的11.7%。金融业务新发放内部贷款13.2亿元,报告期末内部贷款规模150.7亿元,通过提供品种丰富、服务优质的融资业务,协同成员单位大力推动降低贷款利率,共节约财务费用2.4亿元。二、经营情况的讨论与分析

2024年上半年,公司攻坚克难,积极作为,通过科学组织产销,积极稳产保供,努力提质增效,在煤炭价格下行和煤矿安全监管趋严的情况下,保持生产运营平稳有序。公司实现营业收入929.84亿元,同比减少163.73亿元,主要是买断贸易煤收入同比减少;利润总额167.20亿元,同比减少34.18亿元;归属于母公司股东的净利润97.88亿元,同比减少20.47亿元。生产销售活动创造现金净流入157.40亿元,同比增加6.26亿元,体现了良好的资金管理能力和经营创现能力。

公司煤炭、煤化工、煤矿装备、金融等主要业务板块均保持良好盈利水平。煤炭企业优化生产接续,加快释放产能,在自产商品煤平均销售价格下跌40元/吨减少收入26.60亿元情况下,销量同比增加134万吨增加收入8.34亿元;通过不断优化生产工序和作业流程,提高生产效率、积极控制成本,自产商品煤单位销售成本292.88元/吨、同比增加7.71元/吨,比2023年全年水平低14.13元/吨,煤炭业务实现毛利198.48亿元,经营平稳良好。煤化工企业强化设备管理,稳定装置运行,在尿素、硝铵销售价格同比下跌、聚烯烃价格同比持平的情况下,受益于有效的成本管控以及原料煤、燃料煤采购价格下降,主要产品单位销售成本均同比下降,实现毛利22.12亿元,同比增加3.39亿元,体现了良好的管理水平和煤化一体化发展的协同效应。煤矿装备业务积极建设全生命周期服务体系,培育巩固中高端市场和智能化升级市场,刮板运输机和液压支架等煤机产品销量同比增加,实现利润总额3.65亿元,剔除合并范围变化影响后同比基本持平。财务公司围绕司库系统优化升级持续提升资金集约化、精益化管理水平,资金集中度和运营效率保持行业领先,资产规模上千亿元,在金融市场利率普遍下行的情况下实现利润总额7.09亿元,同比保持增长,服务保障和价值创造能力不断增强。三、风险因素

2024年,国家宏观组合政策效应持续释放,经济运行延续回升向好态势,但经济发展面临的环境依然复杂严峻,能源转型背景下,煤炭行业面临环保、碳排放、社会舆论、市场定价等多重因素影响,世界经济形势复杂严峻,不确定因素依然较多,可能对公司经营业绩产生一定影响。公司坚持战略定力,全面践行“存量提效、增量转型”发展思路,深化企业改革,强化科技创新,推进转型升级,加快产业结构调整。通过加强经营管理,严格预算执行,强化监测分析,努力实现公司经营发展质的有效提升和量的合理增长。

主要产品价格受供需关系、产品特点、运力、天气等多重因素影响,走势往往难以准确判断。其中煤炭产品在多重因素共振下,年内煤炭供应增长而需求减弱的格局难以改变,在夏季用煤高峰依旧存在累库预期,煤炭价格将延续弱势震荡局面。烯烃产品存在一定对外依存度,国际油价波动对烯烃价格走势和煤制烯烃的盈利水平具有较大影响,尿素需求仍将表现为季节性周期,整体价格稳定。公司将加强市场研判,强化营销管理,灵活调整营销策略,健全完善差异化产品“产销研”协同机制,提高产品盈利能力。优化现有营销渠道,稳步开展煤化工产品国内贸易和国际化业务,拓宽自主经营创效途径。

基于行业的固有特性,公司所属的煤矿和煤化工企业受自然条件、生产特点等影响,存在高温高压、易燃易爆、矿井瓦斯、透水、冒顶、冲击地压等安全风险。公司将不断完善安全管理体系,持续强化双重预防机制建设,狠抓安全责任落实,定期组织应急演练,超前治理重大灾害,进一步防范化解安全风险和排查整治事故隐患。持续加大安全投入,推进智能化、标准化、安全高效矿井建设,强化安全素质提升,加强安全基础建设,提升公司本质安全水平。

新投资项目从可行性研究到投产见效往往需要较长建设周期,由于项目立项审批时间存在不确定性,同时受项目所处行业及相关行业政策调整、经济周期波动、大宗商品市场价格变化等因素影响,项目建成投产后的实际收益率与预期可能会存在一定差异。公司将努力加强项目前期工作,积极谋划项目申报,加快相关审批手续办理,有序推进项目可行性研究和专题论证审查,合理把握投资规模和节奏,严格控制投资成本,保障资金投入安全,加强项目开工条件的合规审核,紧盯项目建设进度管理,有效防范项目投资风险。

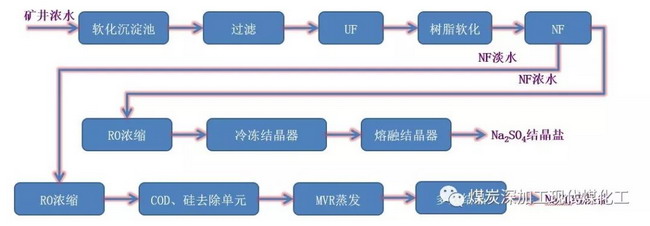

在国家“双碳”目标战略背景下,公司所属的煤炭、煤化工和火电板块企业因自身的行业特点,将面临水资源管理、节能减排、环境监管政策,环境治理等诸多挑战。公司继续坚持绿色低碳的发展方向,对标“碳达峰、碳中和”目标任务,不断健全生态环保风险管控体系,加快推进大气、固废、废水、生态等重点环保项目建设,加强生态环保日常管理和统计监测,持续开展治污减排和生态治理,强化生态环保考核问责,有效化解生态环境风险。

煤矿井下地质条件复杂多变,开采难度大、成本高,叠加煤炭开采资源成本、环境成本、安全成本、运输成本以及大宗商品价格上涨等因素影响,在一定程度上加大了煤炭企业成本压力。公司继续加大成本管控力度,开展成本差异分析,强化标准成本和定额管理。采用新技术、新工艺、新设备,优化生产工作面布局,提高生产效率,降低材料采购成本和单耗水平,不断创造成本竞争新优势。四、报告期内核心竞争力分析

本公司以煤炭、煤化工、煤矿装备和电力为核心业务,以山西、内蒙、陕西、江苏、新疆等区域为依托,以“存量提效、增量转型”为发展思路,致力于建设“多能互补、绿色低碳、创新示范、治理现代”的世界一流能源企业。

本公司煤炭主业规模居于全国前列,生产开发布局向国家规划的能源基地和中西部资源富集省区集中,优质产能占比、煤炭资源储备、煤炭开采、洗选和混配技术行业领先,煤矿规模化、低成本竞争优势突出。公司主体开发的山西平朔矿区、内蒙鄂尔多斯呼吉尔特矿区是国内重要的动力煤生产基地,王家岭煤矿所在的山西乡宁矿区是国内低硫、特低磷优质炼焦煤基地,里必煤矿所在的山西晋城矿区是国内优质无烟煤基地。公司煤炭重点建设项目进展顺利,大海则煤矿建成投用,里必煤矿等项目稳步推进。专业精细的管控模式、精干高效的生产方式、集群发展的规模效益、优质丰富的煤炭资源、协同发展的产业链条构成了公司煤炭产业的核心竞争优势。

本公司聚焦煤炭清洁高效转化利用,着力打造煤-电-化-新等循环经济新业态。煤化工业务方面,重点发展煤制烯烃、煤制尿素等现代煤化工产业,装置长期保持“安稳长满优”运行,主要生产运营指标保持行业领先。煤电业务方面,公司有序发展环保型坑口电厂和劣质煤综合利用电厂,推进煤电一体化,积极打造低成本、高效率、资源综合利用的特色优势。

本公司依托矿区自身优势,推动煤炭、煤电、煤化工与新能源深度融合。本公司露天煤矿、井工煤矿数量众多,矿井类型齐全,分布地域广泛,拥有丰富的采煤沉陷区、工业场地、排土场、地下巷道、矿坑等地上土地资源和地下空间资源,以及煤电产业和煤化工产业支撑能源消纳的条件,具备发展多能互补能源基地和“源网荷储一体化”的优势。

本公司是中国最大的煤炭贸易服务商之一,在中国主要煤炭消费地区、转运港口以及主要煤炭进口地区均设有分支机构,在煤炭北方四港拥有行业领先的下水煤资源占比,依靠自身煤炭营销网络、物流配送体系以及完善的港口服务和一流的专业队伍,形成了较强的市场开发能力和分销能力,为客户提供优质服务。

本公司是具有煤炭业务全产业链优势的大型能源企业,能够从事煤机制造、煤炭开采、洗选加工、物流贸易,并能提供系统解决方案。新形势下,在拓展煤矿智能化改造市场、为本企业和社会提供能效提升与综合能源服务等方面,拥有良好的业务基础。

本公司坚持创新驱动,引领行业。加大研发投入,加速整合创新资源,加快科研平台建设,深入推进产学研合作,保障创新发展。加快构建大数据、数字化管理体系,积极开展智能化煤矿建设;重大科技项目取得新成效,一批国家级科技项目实施取得阶段成果;加大关键技术攻关力度,数字化转型迈出新步伐,两化融合赋能业务提升稳步推进。

本公司注重企业文化建设,不断健全管理体系,营造了良好的内部发展环境。公司持续深入推进总部机构改革,努力打造“战略导向清晰、运营管控卓越、价值创造一流”的精干高效总部。公司企业管理制度健全,内部管控及风险控制体系日臻完善,大力实施煤炭和煤化工产品集中销售管控,财务、投资、物资采购集中管理,深化目标管理和全面预算管理,降本增效和运营效率优势明显。

近年来,公司保持战略定力、坚定发展信心,煤炭主业实现规模化发展。公司加快推动煤炭产业向煤化、煤电方向延伸,提升整体产业链价值增值能力,打造致密性产业链,推动发展模式由规模速度型向质量效益型转变,核心竞争力不断增强。公司大力推进提质增效和降本增效工作,财务结构保持稳健,抗风险能力得以增强,公司高质量发展迈出坚实步伐。

已有82家主力机构披露2024-06-30报告期持股数据,持仓量总计84.08亿股,占流通A股91.87%

近期的平均成本为12.89元。该股资金方面呈流出状态,投资者请谨慎投资。该公司运营状况良好,多数机构认为该股长期投资价值较高。

股东人数变化:半年报显示,公司股东人数比上期(2024-03-31)减少8600户,幅度-9.37%

投资者关系关于同花顺软件下载法律声明运营许可联系我们友情链接招聘英才用户体验计划

不良信息举报电话举报邮箱:增值电信业务经营许可证:B2-20090237

+86-010-63363136

+86-010-63363136

全国服务热线

全国服务热线